A semana começou com o cenário macroeconômico extremamente deteriorado seguindo os sinais de recrudescimento da economia chinesa provocando uma liquidação maciça dos ativos financeiros globais, do mercado de energia e das commodities entre as quais o açúcar, que negociou nas mínimas dos contratos. O que parecia ser o final dos tempos, o apocalipse, acabou sendo adiado. O mercado reagiu e no acumulado da semana as commodities tiveram um desempenho bom, com petróleo subindo quase 12%, açúcar uns 5% e grãos 1-2%. Resta saber se a reação veio para ficar ou é apenas uma correção do que tinha caído demais.

O mercado futuro de açúcar em NY fechou a sexta-feira com o vencimento outubro/2015 cotado a 10.97 centavos de dólar por libra-peso, uma apreciação de 12 dólares por tonelada na semana. Mas, o que mais surpreendeu ao mercado foi o estreitamento prematuro do spread outubro/março, tantas vezes mencionado aqui pela inacreditável taxa de carregamento apresentada, que chegou a negociar a 160 pontos há apenas dois meses, diminuindo a taxa atualizada para 23% comparativamente à 28% negociada há uma semana. Estreitamento prematuro, porque normalmente ele se daria mais no início do último mês de negociação, ou seja, dentro de uma ou duas semanas. Por que será que ocorreu agora?

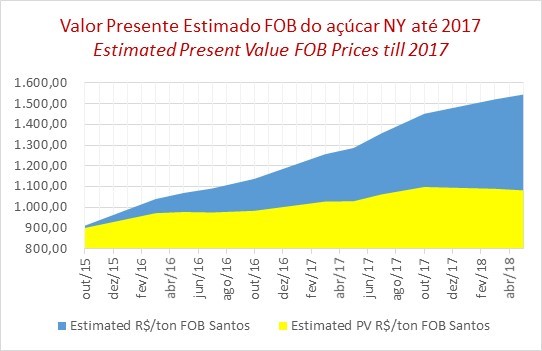

O mercado deve ter percebido que a curva do real ao longo de 2016, refletindo a desvalorização da moeda no mercado à vista mais o carregamento financeiro, faz com que os valores negociados na curva de preço do açúcar em NY, convertidos em reais, tornam-se extremamente vantajosos para as usinas bem capitalizadas. O spread, tão largo quanto 160 pontos, incentivou a colocação do hedge de venda no vencimento março. Esse volume vai fazer falta no vencimento de outubro quando os fundos que estão vendidos neste mês iniciarem a rolagem para o março. A sua contrapartida (os comerciais) não tem nada para vender ali (pois fizeram suas vendas no março), dessa forma o estreitamento do spread pode ocorrer com mais força. Conjecturas, conjecturas…

Muitas usinas com capacidade financeira, de armazenagem e visão estratégica perceberam isso há algum tempo e ou rolaram seus hedges de outubro para março ou simplesmente o fizeram no próprio março. Preferiram deixar que o mercado carregasse seu produto até o final da safra, aproveitando a curva do real e de NY e liquidando um valor em reais por tonelada altamente competitivo. Só mesmo um spread bem estreito poderá incentivá-las a sair dessa posição e disponibilizar o açúcar mais cedo. Minha aposta seria um spread de 75 pontos em diante para trazer o hedge de março para outubro.

Enquanto isso, do outro lado do planeta, a trading asiática responsável pelos últimos abundantes recebimentos de açúcar entregues no contrato futuro de NY pode repetir a estratégia e tornar-se possuidora de um estoque estratégico de açúcar para o período de entressafra no Centro-Sul com todas as incertezas que pairam sobre a safra 2016/2017. Não é jogo de meninos.

Enquanto isso, do outro lado do planeta, a trading asiática responsável pelos últimos abundantes recebimentos de açúcar entregues no contrato futuro de NY pode repetir a estratégia e tornar-se possuidora de um estoque estratégico de açúcar para o período de entressafra no Centro-Sul com todas as incertezas que pairam sobre a safra 2016/2017. Não é jogo de meninos.

No entanto, câmbio e cenário macro podem pressionar as cotações no outubro. Veja, por exemplo, que o volume em aberto das puts (opções de venda) de outubro, cujo vencimento ocorre dia 15/9 com preço de exercício próximos ao mercado, somam mais de 42.000 lotes. Se essas puts (opções de venda) forem indesejadas por aqueles que as venderam em busca apenas de embolsar time-value, a pressão de venda nos futuros para corrigir o delta hedging pode ser desastrosa.

Chegamos no fundo do poço em termos de preço? Pode ser que ainda não. Luzes amarelas vindas do câmbio e macro vão continuar ofuscando nossos olhos. Preço do petróleo abaixo de 35 dólares por barril pesa na relação gasolina-etanol. Fixações de última hora de usinas que possuem restrições de crédito por parte das tradings podem distorcer as cotações do outubro. O caso das puts mencionado acima, também.

Benjamin Graham (1894-1976), economista inglês naturalizado americano e guru de ninguém menos que Warren Buffett, dizia que o mercado (de ações) é maníaco depressivo e, portanto, exagera na alta e na baixa. Pode ser que o mercado (de commodities e, em particular, o de açúcar) esteja nessa toada também.

No longo prazo, diga-se 2016/2017, acreditamos que a curva de preços vai refletir uma produção de cana estagnada por parte do Centro-Sul, cada vez mais incapaz de atender a demanda potencial interna de combustíveis e na manutenção de um mercado consumidor de açúcar mundial. É o que temos falado em palestras: mantido o market share do Brasil como fornecedor de açúcar para o mercado mundial e assumindo que o consumo de etanol pela frota brasileira de veículos leves fique estagnado em 35% (hoje é mais que isso), em 2020 ou teremos que contar com pelo menos mais 100 milhões de tonelada de cana de produção nova ou teremos que importar gasolina ou etanol de milho.

Esta é apenas uma pequena amostra do que a incompetência de um governo medíocre sem planejamento, sem direção, sem foco pode fazer para um setor da importância que tem o sucroalcooleiro. Mas isso, é outra história.

Bom final de semana.

Arnaldo Luiz Corrêa

Confira valores, disponibilidade e datas.

Estou interessado